消費税の関係する商取引に際して、令和5年10月1日から「適格請求書等保存方式(インボイス制度)」が導入されます。

制度導入に先立ってインボイス発行事業者の登録申請受付が始まっています。

インボイス制度の概要

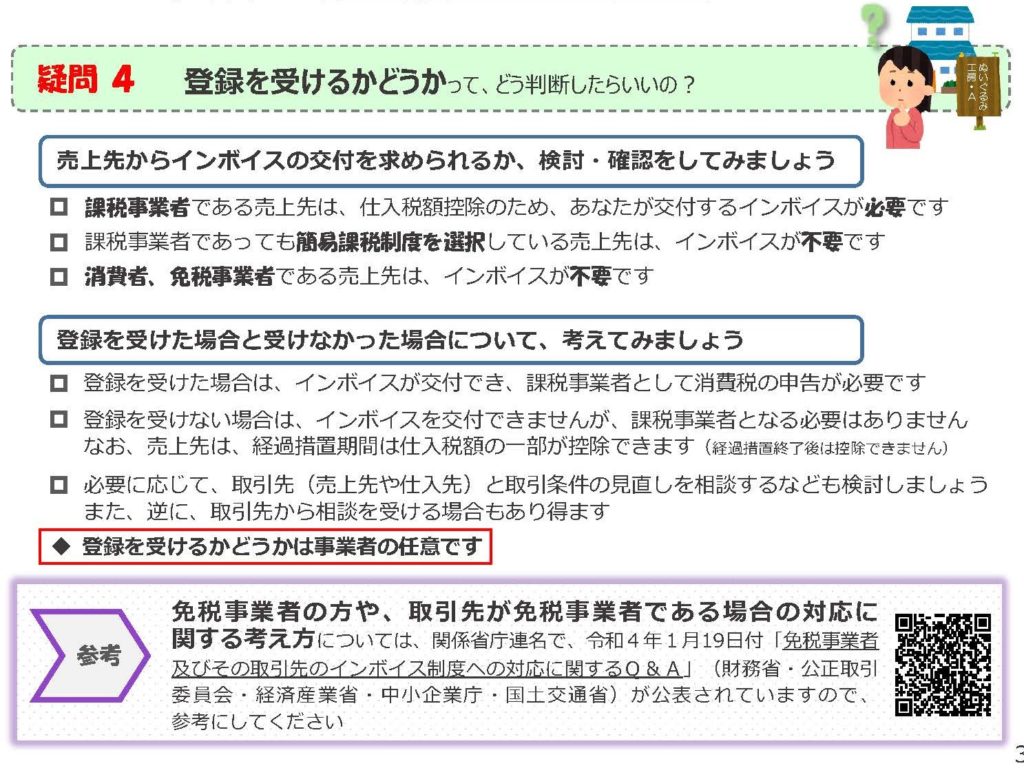

令和5年10月1日以降の消費税の税額計算においては、「適格請求書(インボイス)発行事業者」から交付を受けた「適格請求書(インボイス)」の保存が仕入税額控除の要件となり、「適格請求書発行事業者」は課税事業者である取引先からに求められた場合、「適格請求書」の交付、保存が義務化されます。(税額計算に際して、簡易課税制度を選択している場合や、一部に例外がございます。)

つまり、インボイス制度導入後(経過措置の期間を経過した後)は、インボイス発行事業者以外から商品を買った場合、サービスの提供を受けた場合は消費税の仕入れ税額控除ができなくなります。

この制度導入は消費税の免税事業者の方のBtoB取引に大きな影響を与えかねません。制度をよく理解し対応を誤らないようにご留意ください。

インボイス発行事業者の登録申請等につきましては最寄りの税務署、身近にいらっしゃる税理士等にご相談ください。

適格請求書(インボイス)とは、

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。

インボイス制度とは、

<売手側> 売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

<買手側> 買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

インボイス制度の登録を受けるかどうかは事業者の任意です。

国税庁ホームページ、リーフレットもご参照ください。☟

免 税 事 業 者 のみなさまへ 国 税 庁インボイス制度が始まります!

0022001-174.pdf (nta.go.jp)

(令和3年7月) 令和3年10月1日登録申請受付開始!

0020009-098_03.pdf (nta.go.jp)